Сегодня о широкой популярности микрофинансовых организаций спорить не приходится. Потребители финансовых услуг обращаются к услугам МФО в случаях, когда срочно требуется небольшая сумма денег на короткий период времени. Так как банки не выдают небольших кредитов, микрозаймы микрофинансовых компаний в этих ситуациях приходятся кстати. Из-за своей финансовой неграмотности или сложившихся форс-мажорных обстоятельств, заемщик порой становится не в состоянии исполнять обязательства, взятые по кредитному договору. По кредиту возникают просрочки, на задолженность начисляются огромные штрафы и пени, должнику начинают звонить пресловутые коллекторы. Реальным выходом из этого положения становится рефинансирование микрозаймов, называемое иначе перекредитованием, нюансы которого мы сейчас и рассмотрим.

Сегодня о широкой популярности микрофинансовых организаций спорить не приходится. Потребители финансовых услуг обращаются к услугам МФО в случаях, когда срочно требуется небольшая сумма денег на короткий период времени. Так как банки не выдают небольших кредитов, микрозаймы микрофинансовых компаний в этих ситуациях приходятся кстати. Из-за своей финансовой неграмотности или сложившихся форс-мажорных обстоятельств, заемщик порой становится не в состоянии исполнять обязательства, взятые по кредитному договору. По кредиту возникают просрочки, на задолженность начисляются огромные штрафы и пени, должнику начинают звонить пресловутые коллекторы. Реальным выходом из этого положения становится рефинансирование микрозаймов, называемое иначе перекредитованием, нюансы которого мы сейчас и рассмотрим.

Рефинансирование микрозаймов. Суть процедуры

Изучая рефинансирование микрокредитов, следует помнить об уникальности и индивидуальности каждого конкретного случая. Даже знание всех нюансов рефинансирования не дает гарантии положительного решения этого вопроса. Оставьте заявку на кредит и получите помощь наших профессионалов в рефинансировании микрокредитов МФО.

Алгоритм рефинансирования микрозаймов, собственно, ничем не отличается от знакомого многим рефинансирования займа, взятого в банке. То есть, ситуации, когда должник, имеющий действующий кредит одном банке, берет для его закрытия во второй банковской организации новый займ, отличающийся более выгодными условиями.

Вопрос состоит в том, что рынок кредитования не может похвастаться большим количеством банков, рефинансирующих микрозаймы МФО. Если посмотреть кредитные программы российских банков, предложений по рефинансированию микрокредитов микрофинансовых организаций, вы практически не найдете. Банки рефинансируют только банковские кредитные продукты. Не будем вдаваться в подробности, почему так происходит, а скажем только, что есть другие способы рефинансирования микрозаймов, о которых речь пойдет позже.

Плюсы рефинансирования микрозаймов

Процедура рефинансирования микрокредитов, кроме того, что позволяет закрыть проблемный кредит, обладает рядом существенных плюсов, а именно:

- Позволяет объединить множество мелких микрокредитов в один большой заем, что избавит от телефонных звонков кредиторов с напоминаниями о необходимости возврата задолженности.

- Уменьшает размер начисляемых процентов по кредиту, что приводит к изменению в меньшую сторону ежемесячного взноса.

- Увеличивает срок кредитования, что дает возможность заработать необходимую для ежемесячного платежа сумму.

- Доступна даже для лиц с плохой кредитной историей, допускавших просрочки платежей и позволяет им улучшить историю своих займов.

При всех своих положительных качествах, рефинансирование микрозаймов имеет ряд нюансов, о которых необходимо знать.

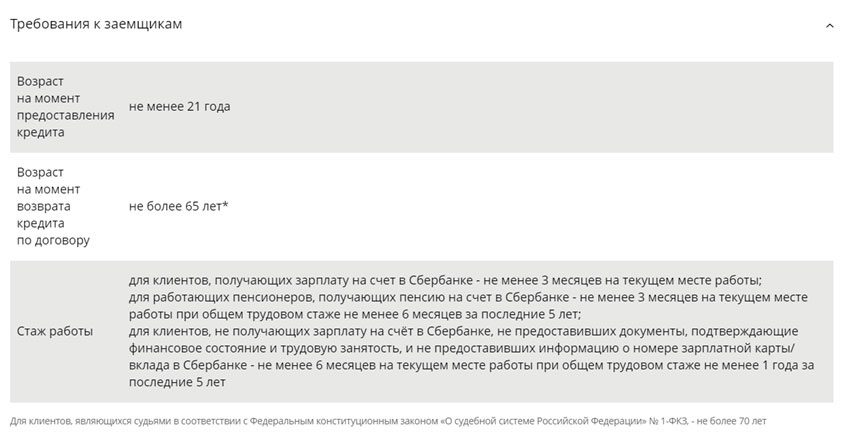

О требованиях к заемщику

К сожалению, не все микрозаймы МФО можно рефинансировать. Многое зависит от микрофинансовой организации, проводящей рефинансирование микрозаймов, и ее намерений оказать помощь заемщику, попавшему в затруднительное положение. Процедура рефинансирования не предполагает выплаты средств клиенту на карту, на руки или еще каким-либо доступным способом.

Организация, проводящая перекредитование, перечисляет деньги безналичным методом на счет финансовой организации, которая выдала заемщику проблемный микрозайм. Так новый кредитор страхуется от нецелевого использования кредитных средств заемщиком. Размер выдаваемого займа ограничен суммой до полумиллиона рублей и пятилетним сроком кредитования.

Что касается самого заемщика, к нему предъявляются такие требования:

- Возрастные ограничения от 20, иногда от 24 до 70 лет в момент закрытия кредита.

- Заемщик должен быть россиянином, постоянно прописанным в регионе нахождения финансового учреждения.

- У заемщика должна быть постоянная работа с доходом, позволяющим погашать полученный кредит на рефинансирование.

Дополнительным условием рефинансирования микрокредитов МФО у большинства кредиторов является наличие нескольких совершенных платежей по рефинансируемому проблемному микрозайму.

В случаях, когда заемщик претендует на кредит, размер которого не соответствует официальному доходу, кредитор может потребовать у клиента представить поручителей, залоговое обеспечение и письменное заверение не брать другие кредиты до возвращения займа.

Как вариант проведения рефинансирования можно оформить новый микрозайм в микрофинансовой компании и погасить им проблемный микрокредит. Главное, чтобы у нового микрозайма были более выгодные условия.

Варианты рефинансирования микрозаймов

Мы выяснили, что рефинансирование микрокредитов может иметь разные варианты. Все зависит от конкретного кредитного предложения кредитора. Рассмотрим подробнее каждый вариант.

Банковские организации

Как мы знаем, непосредственно банки рефинансирование микрозаймов не осуществляют. Но одним из вариантов перекредитования микрозайма является оформление потребительского займа в банковской организации. Так как кредит является нецелевым, средства могут быть использованы на любые цели, в том числе на проведение процедуры рефинансирования. Если учесть, что процентные ставки кредитов банков гораздо меньше ставок микрозаймов МФО, такой шаг может стать неплохим решением вопроса. Это приемлемо в тех случаях, когда заемщик не успел испортить свою кредитную историю.

В банках рефинансирование микрозаймов с плохой кредитной историей практически невозможно, хотя попробовать стоит. В случаях, когда у вас постоянное официальное трудоустройство с высоким доходом, банк может пойти навстречу. Придется собрать увесистый пакет документов, но оно того стоит. По крайней мере, каждый конкретный случай банки рассматривают индивидуально. Возможно, что вам повезет. Прямо сейчас подайте заявку на кредит, и наши специалисты подберут вам кредитные предложения банков, где вам не откажут наверняка. Подробнее о процедуре рефинансирования микрозаймов с просрочками поговорим чуть ниже.

Вариантом провести рефинансирование микрозаймов в банках является оформление кредитной карты с лимитом, позволяющим погасить задолженность в МФО. Кредитку в банке получить проще, чем кредит наличными. Порой для ее оформления нужен только паспорт гражданина Российской Федерации. Некоторые банки могут простить заемщику даже плохую кредитную историю и оформить кредитку с небольшим лимитом под высокий процент. Как бы там ни было, любая кредитная карта намного выгоднее, чем микрозайм МФО по всем критериям. Те же 36% годовых кредитной карты выгоднее, чем достигающие 1000% в год процентные ставки микрозаймов МФО. К тому же у многих кредитных карт есть грейс период, длящийся от 55 до 200 дней. В это время заемными деньгами можно пользоваться под 0% в месяц. Использование кредитной карты значительно снижает финансовую нагрузку на бюджет заемщика.

Рефинансирование микрозаймов с просрочками

В интернете можно встретить множество ссылок на микрофинансовые компании, якобы осуществляющие рефинансирование микрозаймов с просрочками, на деле же можно конкретно назвать только одну компанию. Название организации, проводящей рефинансирование микрозаймов – Русмикрофинанс (ООО МКК «Агентство по рефинансированию микрозаймов»).

Компания появилась на кредитном рынке не так давно – в 2015 году. МКК Русмикрофинанс открыла 60 офисов в регионах страны, головной офис находится в столице России. Если оценивать услуги, предлагаемые организацией – она такая в стране одна. В организации можно оформить рефинансирование микрозаймов дистанционно, оставив заявку на услугу на официальном веб-ресурсе. Есть возможность получить одобрение заявки через посредника или позвонив по телефону. Само подписание кредитного договора проходит исключительно в офисе организации в присутствии заемщика.

МКК «Русмикрофинанс» объединяет все без исключения кредиты и микрозаймы заемщика в один большой кредит на выгодных условиях. Максимальный размер займа в организации достигает полумиллиона рублей. Кредит выдается на срок до 5 лет. Компания сама решает вопросы с банками и микрофинансовыми организациями, которым задолжал клиент. Также самостоятельно она и гасит проблемные кредиты по безналичному расчету.

Конечно же нет ни какого смысла менять «шило на мыло» оформляя все новые и новые займы на невыгодных условиях. Желательно сражу получить выгодный кредит в нужном размере, для целей рефинансирования микрозаймов. В первую очередь нужно рассмотреть предложения банков, такие варианты действительно есть и о них, в первую очередь известно кредитным брокерам.

Почему возможно рефинансировать займы с просрочкой в банке?

Во-первых. Не все МФО сотрудничают с Бюро Кредитных Историй, в некоторых случаях сотрудничество носит «однобокий» характер, т.е. МФО может запрашивать информацию по клиенту в определенных БКИ, но не предоставлять туда сведения о наличии у клиента займа и о качестве его обслуживания. Поэтому, первое, что Вам необходимо сделать, так это проверить свою кредитную историю в основных БКИ, при том, что это возможно сделать совершенно бесплатно! И в случае отсутствия в них сведений по каким либо займам, Вы также о них можете попросту умолчать — о схожей процедуре, подробнее описано в статье: кредит без проверки кредитной истории.

Во-вторых. Многие банки готовы предоставлять кредиты с так называемым отлагательным условием — по сути, это определенные дополнительные требования банка, например: на момент выдачи кредита клиент должен предоставить справку об отсутствии действующей просрочки по кредитам и перечисляются эти кредиты. Таким образом, Вам нужно будет выполнить лишь предъявленные дополнительные требования банка и получить деньги — преимущество данного решения в том, что Вы можете быть уверены, что Вам выдадут кредит, т.к. решение о его выдачи уже получено от банка.

В-третьих. При наличии залогового обеспечения, обязательно рассмотрите предложения банков, предоставляющих кредит под залог недвижимости или ПТС. Данные программы кредитования являются наиболее выгодными и снисходительными по отношению к оценке кредитоспособности заемщика.

Перекредитование микрозаймов с помощью кредитов других МФО

Оформить стандартный микрокредит для перекредитования проблемного микрозайма нетрудно. Любая МФО выдаст 50-100 тысяч рублей совершеннолетнему заемщику с российским гражданством даже с плохой кредитной историей. Но не факт, что это будет правильным решением. Условия займов МФО практически одинаковы, так что новый заем не только не решит вопроса, а еще и создаст новые проблемы.

Можно попробовать обратиться в ту же микрофинансовую компанию с просьбой провести пролонгацию кредита. Продление займа дает шанс выиграть время. Если это не помогает, тогда необходимо предложить кредитору провести реструктуризацию. Процесс реструктуризации (пересмотра условий кредита) проводят не только банки. МФО не менее их заинтересованы в возврате своих денег и получении прибыли, пусть не на первоначальных условиях. Поэтому многие компании идут на уступки заемщикам, особенно если последние могут представить оправдывающие их документы. Менее всего микрофинансовые компании хотят возвращать заемные средства через судебные инстанции, поэтому компромисса с ними достичь можно.

Документальное подтверждение неплатежеспособности

Что является подтверждением неплатежеспособности заемщика, возникшей не по его вине? — В первую очередь утрата работы в связи с банкротством, реорганизацией или сокращения штатов предприятия. Вторым поводом может являться снижение размера зарплаты, а также ее долгая задержка. Третьим вариантом документального подтверждения невозможности выплачивать заем в прежнем размере являются болезнь, инвалидность, пребывание в больничном учреждении.

Можно найти микрофинансовую компанию, которая оформит заем под залоговое обеспечение паспорта автомобиля, недвижимого имущества и пр. Кредиты под залог имеют низкие процентные ставки и выдаются на долгое время, что должно помочь решить вопрос с проблемным займом.

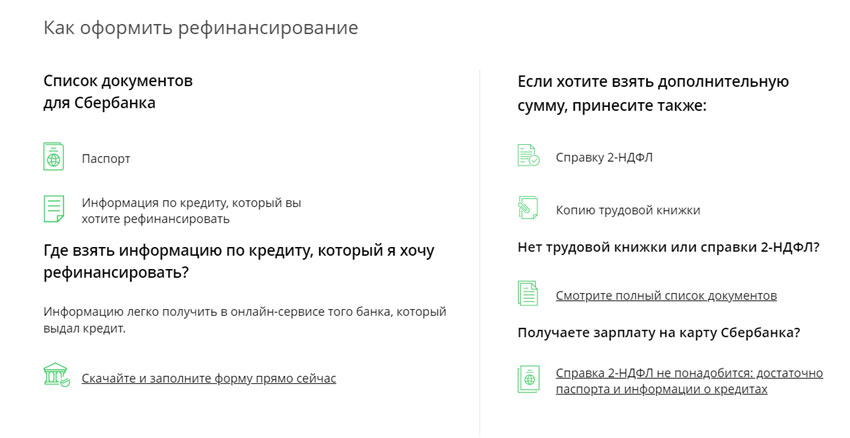

Алгоритм действий при рефинансировании микрозаймов

Стандартный алгоритм при рефинансировании микрозайма выглядит так:

- Обращение в финансовую организацию (лично или дистанционно).

- Подача заявки — это возможно сделать через наш сайт.

- Рассмотрение заявки и принятие решения.

- При получении положительного решения – обсуждение договорных условий.

- Подписание кредитного договора.

- Погашение новым кредитором старых долгов заемщика.

- Выплата нового кредита согласно графику платежей.

Подавая заявку на рефинансирование микрозайма, заемщик помимо пакета необходимых документов должен представить оригинальные договора кредитов, которые должны гаситься.

Банки, проводящие рефинансирование

Ниже приводится перечень банков, проводящих рефинансирование кредитов. Можно попробовать в них рефинансировать и микрозаймы.

- Банк «Хоум Кредит». Процентная ставка 19,9% годовых. Кредитный лимит от 50 тыс. до 500 тыс. рублей. Срок кредитования – от 1 до 5 лет. По рефинансируемому кредиту должно быть совершено не меньше 3-х выплату. Справки о доходах не нужно.

- Банк «Ренессанс Кредит». Процентная ставка устанавливается индивидуально. Возрастная категория заемщика от 24 до 57 лет на момент погашения займа. Необходимо иметь постоянную работу со стажем от полугода работы с хорошим доходом.

- Банк «ВТБ 24». Процентная ставка до 17% годовых. Размер кредита до 1 миллиона рублей. Срок кредитования от полугода до 5 лет. Объединить можно до 6 займов. Рефинансируются даже кредитные карты.

- Банк «Росбанк». Процентная ставка до 17% годовых. Размер займа от 50 тыс. до 1 млн рублей. Срок кредитования – от 1 года до 5 лет.

- «Уральский банк реконструкции и развития». Процентная ставка от 13,9% годовых. Кредитный лимит до 1 млн рублей. Для оформления требуются паспорт и справка о доходах. Срок кредитования достигает 7 лет. Решение банк принимает быстро.

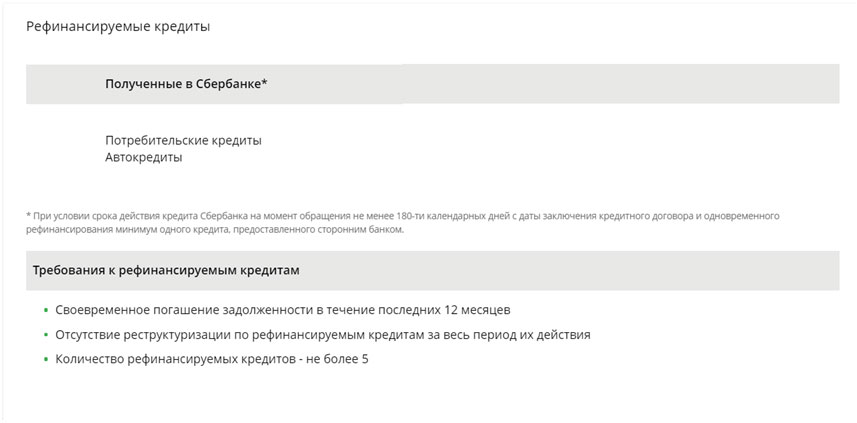

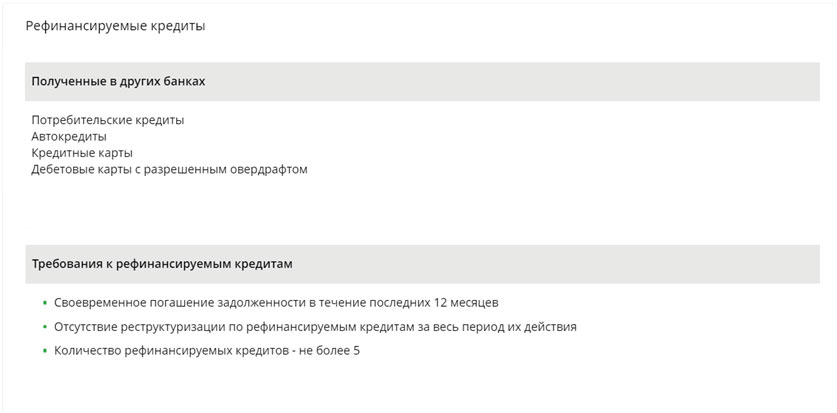

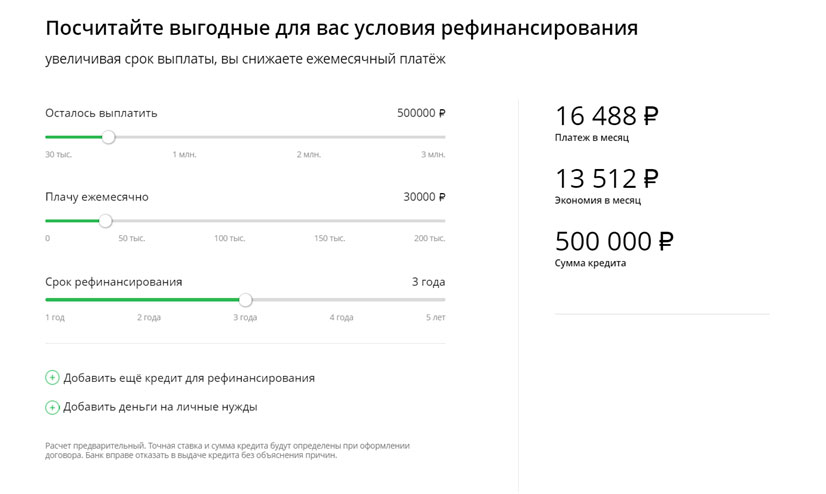

В перечень входит также популярный Сбербанк России, но лицам с плохой кредитной историей в нем делать нечего. Банк рефинансирует большей частью ипотеки и кредиты, выданные на открытие бизнеса.

Микрозаймы МФО

Как неоднократно упоминалось, крайне невыгодным вариантом оформить рефинансирование микрозаймов является получение нового займа в другой микрофинансовой компании. В данной ситуации существует большой риск закредитованности. Для случаев, когда другого выхода нет, представляем перечень МФО, выдающих займы на крупные суммы:

- «Миг Кредит»: до 100 тыс. руб., срок кредитования – до 48 недель.

- «MoneyMan»: до 70 тыс. руб., срок кредитования – до 18 недель.

- «Домашние деньги»: до 50 тыс. руб., срок кредитования – до 12 месяцев.

- «Займер»: до 30 тыс. руб., срок кредитования – до 1 месяца.

- «Мили»: до 30 тыс. руб., срок кредитования – до 1 месяца.

В этих микрофинансовых компаниях микрозаймы оформляются только по паспорту и достаточно оперативно. Деньги можно получить любым удобным способом. Прямо сейчас подайте заявку на кредит и немедленно решайте вопрос рефинансирования микрозаймов микрофинансовых организаций.

Банковская сфера претерпевает изменений, снижаются процентные ставки, условия сотрудничества становятся лояльными. В результате трансформаций, кредиты, взятые несколько лет назад, целесообразно рефинансировать. Особенно это касается ипотеки, где разница в 1-2% при существенной сумме займа выливается в тысячи и десятки тысяч рублей. Каким образом выгодно рефинансировать ипотеку Сбербанка? – разберём далее.

Банковская сфера претерпевает изменений, снижаются процентные ставки, условия сотрудничества становятся лояльными. В результате трансформаций, кредиты, взятые несколько лет назад, целесообразно рефинансировать. Особенно это касается ипотеки, где разница в 1-2% при существенной сумме займа выливается в тысячи и десятки тысяч рублей. Каким образом выгодно рефинансировать ипотеку Сбербанка? – разберём далее.

Сегодня о широкой популярности микрофинансовых организаций спорить не приходится. Потребители финансовых услуг обращаются к услугам МФО в случаях, когда срочно требуется небольшая сумма денег на короткий период времени. Так как банки не выдают небольших кредитов, микрозаймы микрофинансовых компаний в этих ситуациях приходятся кстати. Из-за своей финансовой неграмотности или сложившихся форс-мажорных обстоятельств, заемщик порой становится не в состоянии исполнять обязательства, взятые по кредитному договору. По кредиту возникают просрочки, на задолженность начисляются огромные штрафы и пени, должнику начинают звонить пресловутые коллекторы. Реальным выходом из этого положения становится рефинансирование микрозаймов, называемое иначе перекредитованием, нюансы которого мы сейчас и рассмотрим.

Сегодня о широкой популярности микрофинансовых организаций спорить не приходится. Потребители финансовых услуг обращаются к услугам МФО в случаях, когда срочно требуется небольшая сумма денег на короткий период времени. Так как банки не выдают небольших кредитов, микрозаймы микрофинансовых компаний в этих ситуациях приходятся кстати. Из-за своей финансовой неграмотности или сложившихся форс-мажорных обстоятельств, заемщик порой становится не в состоянии исполнять обязательства, взятые по кредитному договору. По кредиту возникают просрочки, на задолженность начисляются огромные штрафы и пени, должнику начинают звонить пресловутые коллекторы. Реальным выходом из этого положения становится рефинансирование микрозаймов, называемое иначе перекредитованием, нюансы которого мы сейчас и рассмотрим. Для того чтобы уменьшить процентную ставку действующего ипотечного займа Сбербанка, заемщик должен написать заявление на снижение процентной ставки и обратиться с ним в банк. Существуют и другие способы решения этого вопроса, которые мы сегодня тоже рассмотрим. Кстати, если вы оформите

Для того чтобы уменьшить процентную ставку действующего ипотечного займа Сбербанка, заемщик должен написать заявление на снижение процентной ставки и обратиться с ним в банк. Существуют и другие способы решения этого вопроса, которые мы сегодня тоже рассмотрим. Кстати, если вы оформите  Сбербанк России является старейшим и крупнейшим банковским учреждением страны. Среди множества финансовых услуг, оказываемых банковским учреждением, особенно популярно потребительское кредитование. Получить предварительное решение по кредиту помогает онлайн заявка на потребительский кредит в Сбербанке России, оформить которую можно с помощью мобильного приложения и онлайн-банкинга «Сбербанк Онлайн», которыми пользуются около 50 млн пользователей.

Сбербанк России является старейшим и крупнейшим банковским учреждением страны. Среди множества финансовых услуг, оказываемых банковским учреждением, особенно популярно потребительское кредитование. Получить предварительное решение по кредиту помогает онлайн заявка на потребительский кредит в Сбербанке России, оформить которую можно с помощью мобильного приложения и онлайн-банкинга «Сбербанк Онлайн», которыми пользуются около 50 млн пользователей. тво акционеров «Ситибанк» берет свое начало с девяностых годов прошлого столетия. Тогда в Российской Федерации впервые был открыт банк с иностранным капиталом. За годы своего существования банковская организация сумела занять одно из ведущих мест среди финансовых структур, благодаря размерам банковских активов и уставного капитала. Организация входит в состав корпорации Siti, имеющую более чем двухсотлетнюю историю. В прошлом 2016 году Ситибанк был признан рейтингом журнала Folder самым надежным российским банком. Одним из популярных продуктов Ситибанка являются займы на потребительские нужды. Оформить такой кредит можно с помощью онлайн заявки на потребительский кредит в Ситибанке, которая есть у нас на ресурсе.

тво акционеров «Ситибанк» берет свое начало с девяностых годов прошлого столетия. Тогда в Российской Федерации впервые был открыт банк с иностранным капиталом. За годы своего существования банковская организация сумела занять одно из ведущих мест среди финансовых структур, благодаря размерам банковских активов и уставного капитала. Организация входит в состав корпорации Siti, имеющую более чем двухсотлетнюю историю. В прошлом 2016 году Ситибанк был признан рейтингом журнала Folder самым надежным российским банком. Одним из популярных продуктов Ситибанка являются займы на потребительские нужды. Оформить такой кредит можно с помощью онлайн заявки на потребительский кредит в Ситибанке, которая есть у нас на ресурсе. В настоящее время все более популярным становится оформление кредитов через интернет. Потребителю не нужно стоять в очереди, затрачивать время на заполнение анкеты, а затем еще долго ждать решение банка по кредиту. Сегодня онлайн заявка на потребительский кредит в Газпромбанке является одним из способов оформления займа на потребительские цели.

В настоящее время все более популярным становится оформление кредитов через интернет. Потребителю не нужно стоять в очереди, затрачивать время на заполнение анкеты, а затем еще долго ждать решение банка по кредиту. Сегодня онлайн заявка на потребительский кредит в Газпромбанке является одним из способов оформления займа на потребительские цели. Кредитование является неотъемлемой частью жизни человека, придавая ей полноту и расширяя возможности. В прошлые времена для оформления кредита необходимо было потратить несколько дней, посещая отделения банка и предоставлять большой пакет документов и, при необходимости поручителей. Сегодня онлайн-заявка на потребительский кредит в Райффайзенбанке оформляется, не выходя из дома, используя персональный компьютер, ноутбук, планшет или смартфон с доступом в интернет. С 1996 года АО «Райффайзенбанк» осуществляет свою деятельность на территории нашей страны, и по данным Банка России, является финансово-кредитным учреждением, которому присвоен статус системно значимого.

Кредитование является неотъемлемой частью жизни человека, придавая ей полноту и расширяя возможности. В прошлые времена для оформления кредита необходимо было потратить несколько дней, посещая отделения банка и предоставлять большой пакет документов и, при необходимости поручителей. Сегодня онлайн-заявка на потребительский кредит в Райффайзенбанке оформляется, не выходя из дома, используя персональный компьютер, ноутбук, планшет или смартфон с доступом в интернет. С 1996 года АО «Райффайзенбанк» осуществляет свою деятельность на территории нашей страны, и по данным Банка России, является финансово-кредитным учреждением, которому присвоен статус системно значимого. Чтобы оперативно взять кредит в Костроме, следует зайти на специальный сайт кредитного портала «Бизнес Кредит» и

Чтобы оперативно взять кредит в Костроме, следует зайти на специальный сайт кредитного портала «Бизнес Кредит» и